深圳市政平私募股权投资基金合伙企业成立,规模100亿元,平安人寿为出资人,占比94.49%。2024年以来,保险资金作为LP的出资事件达到22笔,涉及基金数量19只,投资机构17家,认缴金额461.33亿元。

一级私募股权市场,正迎来保险资金的大力出资。近日,深圳市政平私募股权投资基金合伙企业成立。股权穿透显示,平安人寿为背后出资人之一。

创投日报记者注意到,今年以来,保险资金积极入局私募股权市场,出手了多只私募基金,且金额较大。这对于募资困难的一级市场而言,无疑是一股资金活水。

1、100亿!平安人寿在深圳出资私募基金

保险资金出资历来是大手笔。平安人寿在深圳最新出资设立的私募基金,规模就达到了100亿元。

合伙人信息显示,平安人寿作为*股东,出资94.49亿元,占比94.49%;深圳市引导基金出资2.6亿元,占比2.6%;深圳市海洋投资出资5000万元,占比0.5%。中国平安旗下成员平安创赢资本担任GP,出资100万元,占比0.01%。

从合伙人信息来看,这是平安人寿在深圳落子、出资的一只重要基金。创投日报记者注意到,在私募股权领域,平安人寿并不是新手。

2023年年度报告显示,在股权投资方面,平安人寿先后出手了上海中平国瑀并购股权投资基金合伙企业、上海中平国璟并购股权投资基金合伙企业、宁波枫文股权投资基金合伙企业、深圳市平安一期基础设施产业基金合伙企业,以及嘉兴平安基石壹号股权投资管理有限公司等。

其中,注册地在上海的私募股权投资基金最多,长三角其他城市次之。

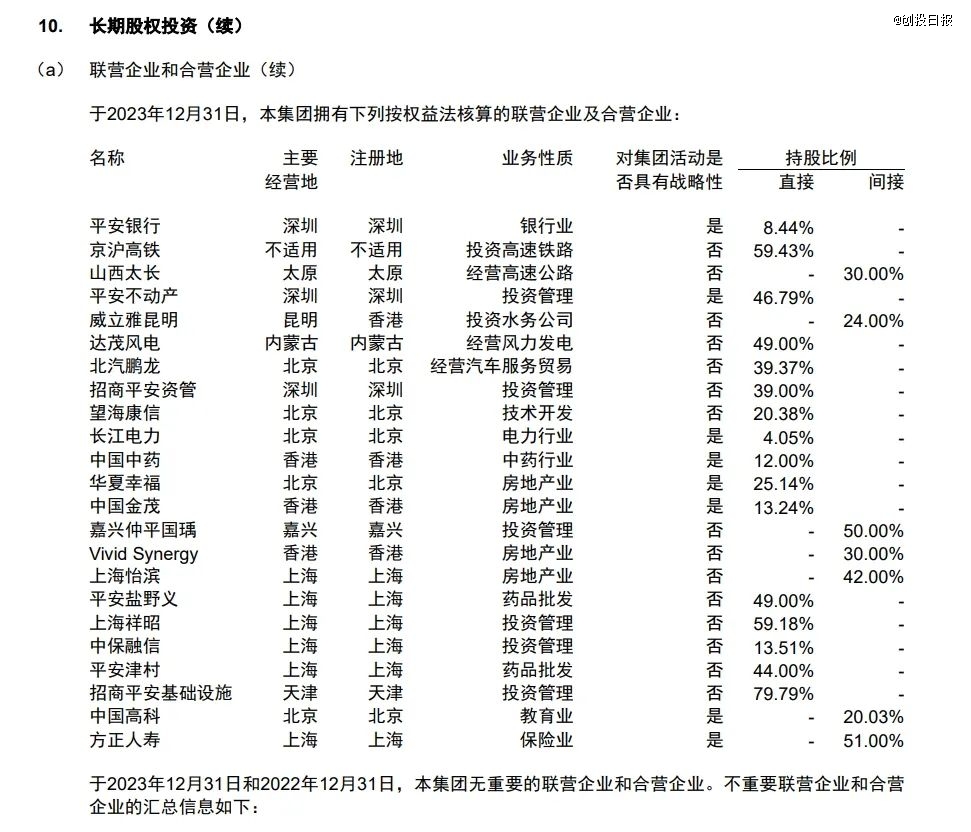

2023年年度报告显示,截至2023年底,平安人寿的长期股权投资金额高达1402亿元,比2022年底的1385.4亿元,增长了1.1%。具体涉及的投资领域包括银行、高速公路、水务公司 、房地产业、汽车等,京沪高铁、长江电力、中国金茂、华夏幸福、北汽鹏龙、中国中药等均是平安人寿直接投资的公司。

基础设施方面,创投日报记者注意到,深圳市加快推进科技基础设施集群建设,包括信息、生命、材料等科学与技术领域的重大科技基础设施。

此外,深圳市也设立百亿规模的重大项目基金,100%资金投向深圳市项目,重点支持城市基础设施建设和重大产业投资。

2、保险资金下场做LP,认缴资金已超461亿

平安人寿出资100亿元在深圳设立私募基金,只是今年保险资金活跃参与私募股权市场的一缕缩影。

8月,社保基金投资云南,设立了100亿元规模的云南新能股权投资基金合伙企业,这只基金的其他出资人中就有中国人寿财产保险的身影。根据出资信息,中国人寿财产保险出资12亿元,占比11.9952%。

再者,中国太保旗下南京太保鑫汇致远股权投资基金管理合伙企业(有限合伙),联手中宏人寿保险,以及红土创业深创投不动产基金,成立了15亿元的深圳市领新产业园私募股权投资基金合伙企业(有限合伙)。

这只新基金中,中国太保出资8.25亿元,占比55%;中宏人寿保险出资3.44亿元,占比22.99%。

稍早前,阳光财险等在北京成立基础设施投资基金,出资额50亿元;新华保险中国人寿合资私募基金成立,规模达到500亿元。

除此之外,新华保险更是联手中金资本,接盘北京万达实业。工商变更信息显示,万达实业原全资股东——大连万达商业管理集团退出,新增股东坤华股权投资合伙企业(有限合伙)、坤元辰兴(厦门)投资管理咨询有限公司,同时,万达实业的多名主要人员也发生变更。

创投日报记者注意到,新增的控股股东坤华股权投资合伙企业(有限合伙),由新华人寿、中金资本分别持股99.99%、0.01%。此前,新华保险(601336)曾发布公告,斥巨资与中金资本共同设立基金,新华保险作为LP认购99.99亿元,中金资本作为普通合伙人认购100万元,基金主要投向不动产领域。

财联社创投通-执中数据显示,2024年以来,保险资金作为LP的出资事件达到22起,涉及基金数量19只,投资机构17家,认缴金额累计达461.33亿元。其中,中金资本、普洛斯资本、红杉中国是保险资金出资前三的机构。

从认缴资本趋势来看,Q1和Q2保险基金均保持了稳定的出资,分别为214.21亿元和198.82亿元。Q3季度,截至目前,认缴资本额为48.3亿元。

上述投资人对创投日报记者表示,多元化投资是保险资金参与私募股权投资的主要目的。“其能帮助保险资金分散风险,提高整体投资组合稳定性和收益潜力。”

“从投资方向上看,除了大类的基建投资是保险资金比较偏爱的领域,基于稳健和长期投资需求,保险资金也会选择与保险业务相关的领域,如医疗健康、养老产业等,以及政策支持的行业,如基础设施、绿色能源、科技创新等。”

近年来,政策鼓励保险资金增加股权投资,以支持实体经济和科技创新。例如,2023年国家金融监督管理总局发布《关于优化保险公司偿付能力监管标准的通知》,放宽险企的*资本要求,下调了部分权益类资产的风险因子,降低资本占用。

作为典型的耐心资本,保险资金也被提及,要求发挥长期资金优势。对此,上述投资人认为,首先在考核方式上,保险资金应该与长期投资和价值投资相适应。“通过调整考核周期和指标,鼓励长期投资”。

其次,可以进行多产品、多形式投资。“直接投资之外,可以通过设立成长基金、并购基金、新兴战略基金、创业投资基金和母基金等,支持需要时间成长的企业。”

“总之,保险资金正成为市场越来越重要的参与者。多元化投资中,保险资金也从主板、中小板、科创板、北交所,扩散到股权投资、衍生品、公募REITs投资和两融业务等。”该投资人表示。